Wiedzieliśmy, że specyfika lat 2020-2021 (Covid- 19, tarcza PFR, wzmożony popyt po lock-downach czy skrajnie niska dostępność aut) musi sprawić, że także wyniki finansowe naszej branży będą… wyjątkowe. Ale że aż tak, to chyba nie zakładaliśmy. Okazuje się bowiem, że coś, co miało być dla dealerów katastrofą, bo mniej więcej takie nastroje panowały w Polsce w pierwszych dniach po wybuchu pandemii, wywindowało – oczywiście w efekcie splotu różnych, nie zawsze ze sobą powiązanych, zdarzeń – dealerską rentowność do bardzo wysokiego, by nie powiedzieć rekordowego, poziomu. Niestety wiele wskazuje też na to, że powtórka takiej historii długo nie będzie możliwa, a co gorsza, w międzyczasie pojawił się na rynku szereg zagrożeń, które będą widoczne w sprawozdaniach finansowych dealerów za 2022, a zwłaszcza 2023 r. I oby „rekordy” nie poszły wówczas w drugą stronę.

PRZYCHODY BIJĄ REJESTRACJE

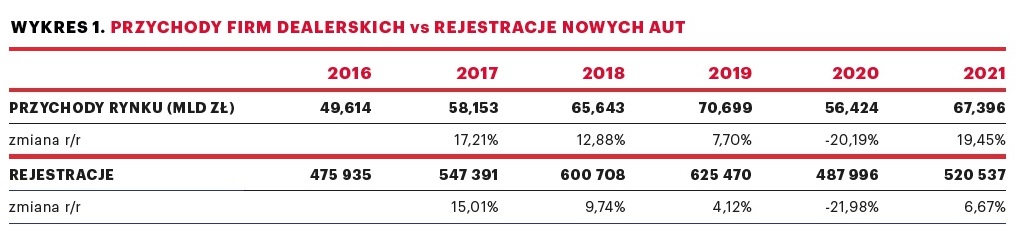

Zacznijmy od przychodów. Obroty całej branży dealerskiej w Polsce sięgnęły w 2021 r. niemal 67,4 mld zł (jeśli nie zaznaczono inaczej, wszystkie dane finansowe pochodzą z raportu „Benchmark sprawozdań finansowych polskich firm dealerskich 2021” autorstwa DCG Dealer Consulting). To o prawie 11 mld zł (+19,4 proc.) więcej niż w covidowym roku 2020, co samo w sobie nie powinno dziwić, bo przecież 2020 r. przerwał 7 lat wzrostu rejestracji nowych aut na polskim rynku (i to boleśnie, bo nasz wolumen zmalał wtedy o blisko 22 proc.). Ciekawsze jest jednak co innego. Do 2019 r. przychody firm dealerskich rosły nieznacznie szybciej niż liczba rejestracji. Gdy w 2020 r. wolumen tąpnął, obroty zareagowały tylko nieco łagodniej. Dopiero w 2021 r., gdy zdecydowanie wzrosły ceny transakcyjne samochodów, „widełki” zaczęły się mocniej rozjeżdżać (rejestracje aut +6,7 proc. vs wzrost przychodów +19,5 proc.). W 2022 r. ten trend będzie zapewne kontynuowany, a co więcej – po raz pierwszy w historii będziemy prawdopodobnie świadkami sytuacji, w której mimo spodziewanego spadku liczby rejestracji pojazdów (w okresie styczeń-wrzesień sprzedaż aut zmniejszyła się rok do roku o 9,9 proc.) przychody dealerów będą zbliżone bądź wyższe niż w 2021 r. Nowy standard? Bardzo możliwe.

Czy te niespełna 67,5 mld obrotu to dużo? Obroty wszystkich firm działających w polskiej gospodarce wyniosły w 2021 r. około 5 bln zł, a więc dealerzy dołożyli tu swoją „cegiełkę” na poziomie 1,35 proc. (co ciekawe, niewiele mniejszymi obrotami niż wszystkie dealerstwa razem wzięte – 64,4 mld zł w 2021 r. – może się pochwalić… sieć sklepów Biedronka; historię „wyścigu” naszej sieci dealerskiej z portugalskim dyskontem pokazuje Wykres 2).

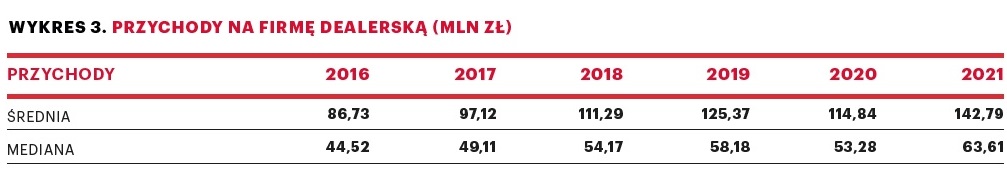

A jak przekłada się to na pojedyncze firmy dealerskie? Średnia dla branży to w 2021 r. 142,8 mln zł (+24,5 proc. r/r), mediana – 63,6 mln (+19,3 proc.). Problem w tym, że te wskaźniki nie pokazują pełnego obrazu rynku, w tym zwłaszcza rozkładu wartości poszczególnych firm na tle branży. Powód jest banalny: dealerzy generują obecnie bardzo zróżnicowane obroty.

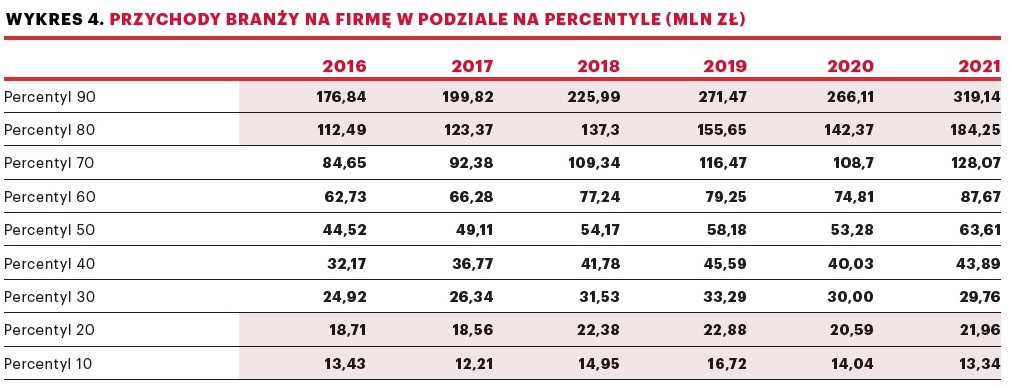

Rozkład przychodów zdecydowanie lepiej oddają percentyle, które dzielą daną zbiorowość (w naszym przypadku – firmy dealerskie działające na polskim rynku) na 100 równych części, dzięki czemu dla każdego „numeru” da się określić procent zbiorowości znajdujący się poniżej bądź powyżej konkretnej wartości. Przykładowo: 80 percentyl oznacza, że 80 proc. dealerów wypracowało przychody niższe bądź co najwyżej równe wartości 80 percentyla. Innymi słowy – tylko 20 proc. badanych dealerstw generowało wyższe obroty. Percentyl 80 czy 90 to zatem ścisła czołówka rynku, percentyl 20 i 10 – firmy z najniższymi wartościami.

Dopiero w takim ujęciu naprawdę widać, jak potężny dystans dzieli rodzime dealerskie przedsiębiorstwa. Spójrzmy na wartości skrajne z 2021 r.: percentyl 10 – 13,34 mln zł obrotu, percentyl 90 – 319,1 mln. Zbyt duży rozstrzał, by porównać te działalności „jeden do jednego”. Z tego względu, w dalszej części tekstu, dotyczącej głównie wskaźników efektywności biznesowej, będziemy przyglądać się finansom branży z perspektywy 3 grup firm, wyodrębnionych z uwagi na wielkość przychodu. Podział jest oczywiście umowny, ale na potrzeby naszej analizy wyróżniliśmy: firmy duże (generujące obrót powyżej 120 mln zł rocznie), średnie (przychody między 40 a 120 mln) oraz małe (z obrotami do 40 mln zł).

Od razu warto zresztą zauważyć charakterystyczną rzecz: w latach 2016-2021 przychody 20 proc. najmniejszych firm dealerskich prawie się nie zmieniły (13,4 vs 13,3 mln zł). Natomiast obroty 20 proc. największych graczy zwiększyły się o blisko 80 proc. (ze 176 do 319 mln zł). Szczegółowy rozkład dealerskich przychodów w podziale na percentyle obrazuje Wykres 4.

ROS POWYŻEJ 3 PROCENT!

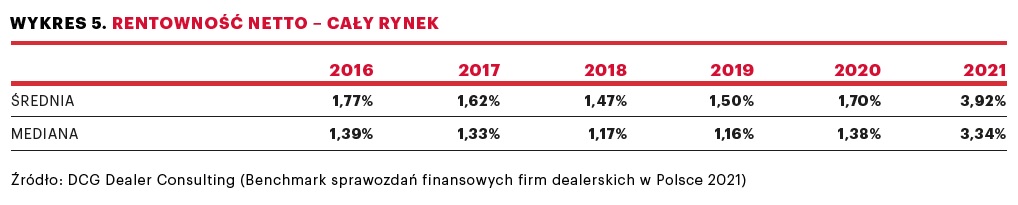

Oczywiście są branże, a ta dealerska należy do nich z pewnością, gdzie przychody nie zawsze idą w parze z zarabianiem. Zostawmy więc obroty i przejdźmy do „soli” każdego biznesu, czyli rentowności netto. I tu niektórzy mogą przecierać oczy ze zdumienia. Najpierw dane ogólnorynkowe (2021 r.): średnia – 3,92 proc., mediana – 3,38. Zestawiając te liczby z rokiem 2020, w obydwu przypadkach mówimy o rentowności netto wyższej niemal 2,5 razy!

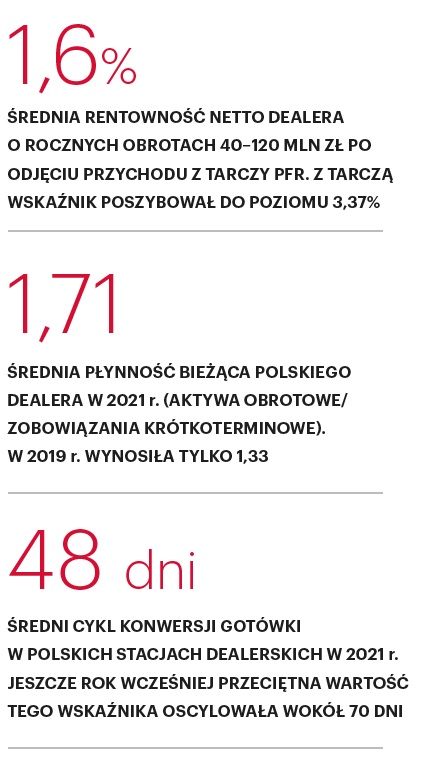

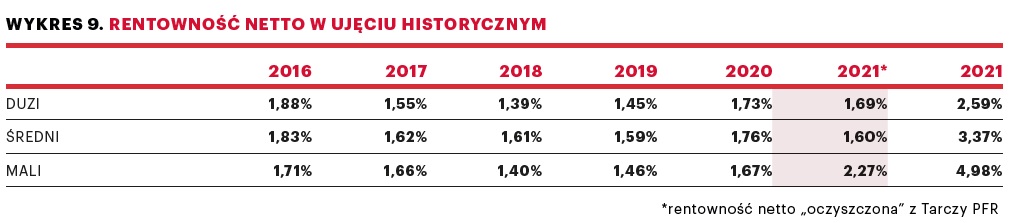

A jak wygląda rentowność z podziałem na trzy wprowadzone wyżej grupy przychodowe? Równie imponująco: największe firmy osiągnęły średnią rentowność netto 2,59 proc., firmy średnie mogły się pochwalić przeciętną rentownością na poziomie 3,37 proc., a firmy najmniejsze zbliżyły się do 5 proc. (dokładnie 4,98 proc.). Patrząc na dane historyczne (Wykres 6), a zwłaszcza na 2019 r., kiedy to „puchnące” stoki samochodów i kolejne akcje rabatowe zjadały niemal całą dealerską marżę, widać że małe firmy zanotowały ponad trzykrotny wzrost rentowności (z 1,46 proc. w 2019 r.), a średnie – ponad dwukrotny (z 1,59 proc.). Najwięksi gracze poprawili rentowność netto o ponad 55 proc. (1,45 proc. w 2019 r.).

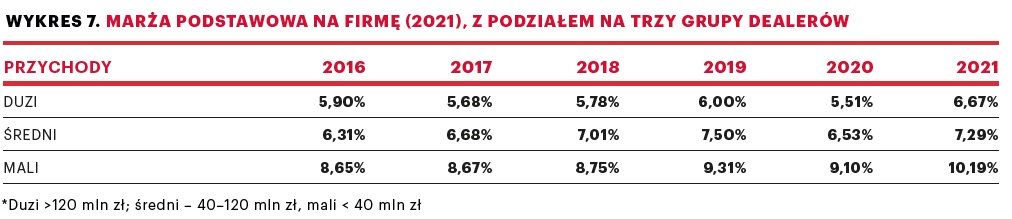

I jeszcze parę słów o marży podstawowej w każdej z badanych grup. Jak widać na Wykresie 7, wyższe procentowe wartości osiągają tu mniejsze firmy – w 2021 r. ich średnia marża przekroczyła 10 proc. Firmy średnie i duże osiągnęły odpowiednio 7,3 oraz 6,7 proc. Ciężko chyba mówić tu o zaskoczeniu. Większe dealerstwa to przecież wyższy wolumen sprzedawanych pojazdów, przede wszystkim – wyższy udział flot w portfelu sprzedażowym. Nieco inny jest też zazwyczaj rozkład źródeł dochodu w każdej z grup – bardziej marżowy serwis w firmach o niższych przychodach waży zwykle względnie więcej. Symptomatyczne natomiast, że co do zasady wszyscy osiągali w 2021 r. przeciętne wyniki wyższe niż w 2020 (duzi i średni o niespełna 1 pkt. proc., małe firmy – o ponad 1 pkt. proc.).

Z TARCZĄ CZY NA TARCZY?

Skąd wzięły się takie rezultaty, a zwłaszcza imponująca rentowność netto? Wyczyszczone stoki i ogólnie niskie koszty finansowania (przypominam, że jesteśmy jeszcze w 2021 r., gdy do końca września stopa referencyjna NBP wynosiła 0,1 proc.)? Na pewno. Wyższe ceny aut i lepsze marże transakcyjne? Zdecydowanie. Mniejsza presja na cele sprzedaży ze strony importera (czytaj: niska dostępność)? Też, wiąże się to zresztą z poprzednim. Organiczny rozwój oraz lepsza ogólna sprawność biznesowa. Oby. Ale jest niestety jeszcze jedno „ale”.

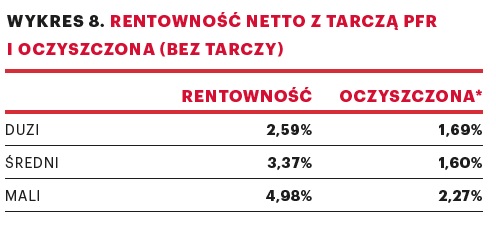

Jak już wspomnieliśmy, 2021 r. był okresem rozliczania covidowych Tarcz PFR, które w istotnym stopniu wpłynęły na wyniki finansowe branży. W jak istotnym? Żeby uzyskać możliwie najbardziej miarodajne dane, oczyściliśmy rentowność netto ze środków pochodzących z Tarczy. Efekt? Czar niestety prysł. Duże firmy, zapewne głównie z uwagi na mocno utrudniony dostęp do środków z PFR dla największych przedsiębiorstw, „straciły” najmniej, ale i tak blisko 1 pkt proc: ich średnia rentowność netto zmalała z 2,59 do 1,69 proc. Średnim dealerom rentowność „oczyszczona” z Tarczy skurczyła się ponad dwukrotnie. A małe firmy? Tu robi się jeszcze smutniej – spadek z 4,98 do 2,27 proc. (patrz Wykres nr 8).

Widać więc, że z niby rekordowego 2021 r. zostało bardzo niewiele, a średnia rentowność netto branży wraca na stały, „dealerski” poziom poniżej 2 proc. Jedynie małe firmy zanotowały zauważalny wzrost – z 1,67 proc. w 2020 r. do 2,27 w 2021 r. (ale przypomnijmy, z Tarczą chwaliły się rentownością zbliżającą się do 5 proc., więc w tej grupie wpływ rządowych dotacji był de facto największy). A firmy średnie i duże? One osiągnęłyby w 2021 r. wręcz gorszą rentowność netto niż w 2020 r. (średni dealerzy 1,60 vs 1,76 proc.; duzi – 1,69 vs 1,73 proc.), choć wciąż, trochę ku pokrzepieniu serc, są to wartości nieco lepsze niż w roku 2019, gdy – przypomnijmy – zarejestrowano w Polsce ponad 625 tys. nowych samochodów.

PŁYNNI JAK NIGDY?

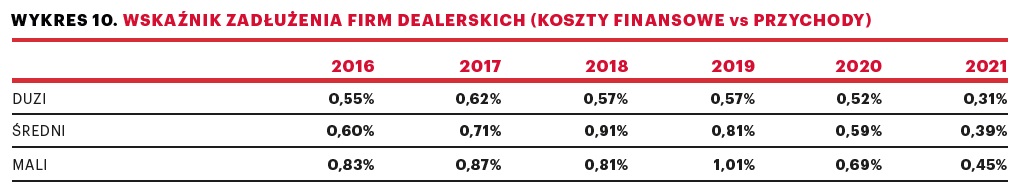

Skoro wiemy już, że finansowy sukces 2021 r. ma – z powodu jednorazowego, „ponadprogramowego” przychodu w postaci Tarczy – smak słodko-gorzki, przyjrzyjmy się pozycjom kosztowym. Najpierw wskaźnik zadłużenia, czyli stosunek kosztów finansowych firmy (odsetek) do jej przychodów. I od razu trzeba zaznaczyć, że 2021 r. był pod tym względem dla branży wyjątkowo łaskawy: dealerskie stoki – głównie z uwagi na problemy z produkcją – ograniczały się do minimum (albo gorzej), a WIBOR utrzymywał się do jesieni na historycznie niskim poziomie. W efekcie średni stosunek kosztów finansowych do przychodów w żadnej z badanych grup firm (duzi, mali i średni dealerzy) nie przekroczył względnie bezpiecznego poziomu 0,5 proc. (a największym udało się nawet obniżyć ten współczynnik do 0,31 proc. – i to z 0,52 proc. rok wcześniej). Średnia dla całego rynku, bez podziału na grupy przychodowe, to 0,41 proc. (dla porównania w 2019 r. aż 0,84 proc.).

Idąc tym tropem, można było obstawiać w ciemno, że w 2021 r. uległa poprawie również sytuacja płynnościowa firm dealerskich. I tak rzeczywiście było. Średnia płynność bieżąca (aktywa obrotowe/ zobowiązania krótkoterminowe) dla całego rynku wyniosła 1,71 (w 2020 r. – 1,52; w 2019 – 1,33). Płynność szybka, gdzie z mianownika równania wyłączamy zapasy dealerstwa, osiągnęła w 2021 r. średnią 0,79 (w 2019 r. było blisko dwa razy „niebezpieczniej” – 0,47). Mało tego, w badanym okresie nie zabrakło rekordzistów z ewidentną „nadpłynnością”, bo 10 proc. dealerów mogło się pochwalić wskaźnikiem płynności szybkiej powyżej 1,28 (to wartość 90 percentyla, bez podziału na grupy przychodowe; tymczasem w 2020 r. 90 percentyl raportował płynność szybką poniżej 1).

Obroty wszystkich firm

działających w polskiej

gospodarce wyniosły w 2021 r.

około 5 bln zł. Dealerzy

dołożyli tu swoją „cegiełkę”

na poziomie 1,35 proc.”

Mniej ciążące stoki i okresowa przewaga popytu nad podażą przełożyły się także na szybszy cykl konwersji gotówki, czyli – mówiąc kolokwialnie – skrócenie czasu, jaki mija od poczynienia przez firmę wydatków do ich odrobienia i zarobku (albo inaczej: skrócenie liczby dni, które upłynęły od chwili, gdy pieniądze zostały wydane, do momentu wpływu środków z tytułu należności). W 2021 r. cykl konwersji gotówki w polskich stacjach dealerskich wynosił średnio 48 dni, podczas gdy rok wcześniej przeciętna wartość tego wskaźnika oscylowała wokół 70 dni (może się wydawać, że to skrajny przykład, z uwagi na lockdowny w 2020 r., ale w 2019 r. obracano gotówką raptem pięć dni szybciej – konwersja sięgnęła wtedy 65 dni). Na uwagę zasługują tu ponownie, choć z nieco innego względu, najlepsze w tej kategorii firmy dealerskie. Otóż, 20 proc. dealerstw osiąga cykl konwersji na poziomie 22 dni i mniej – wynik znakomity, choć tylko o jeden dzień lepszy niż w 2020 r. (widać zatem, że osiągi „prymusów” są już dość „wyżyłowane” i ciężko będzie je znacząco poprawić). Z drugiej strony, 20 proc. najsłabszych w tej dziedzinie firm obraca gotówką w 73 dni i dłużej – te stacje mają ewidentny i coraz bardziej kosztowny – z uwagi na stopy – problem, ale to i tak o niebo lepszy rezultat niż rok wcześniej (średnia konwersja 20 percentyla powyżej 110 dni!).

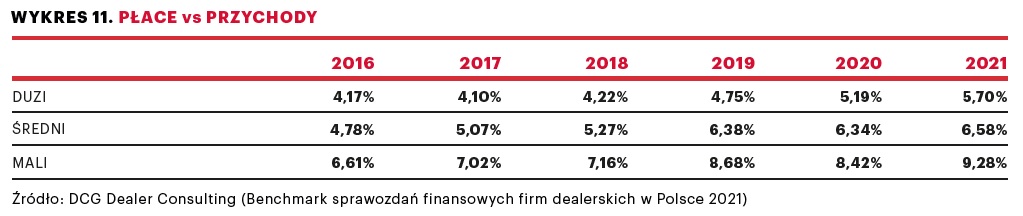

A co działo się w 2021 r. z wynagrodzeniami pracowników, czyli drugim – po zakupie aut – najwyższym kosztem stacji dealerskiej? Tu wróćmy do podziału na trzy grupy przychodowe, bo pod względem obciążenia, jakie stanowią dla budżetu firmy pensje, zarysowuje się przewaga dużych grup dealerskich – w firmach z obrotem powyżej 120 mln zł udział płac stanowił poniżej 6 proc. przychodów. To stosunkowo niewiele, jeśli wziąć pod uwagę, że u średnich dealerów to przeciętnie około 6,5 proc. obrotów, a w grupie najmniejszych firm – aż ponad 9 proc. Jak łatwo się domyślić, w każdej z grup koszty wynagrodzeń stanowią z roku na rok coraz bardziej ciążącą pozycję, choćby ze względu na inflację i presję płacową (cofnijmy się o 5 lat: w 2016 r. duże firmy wydawały na płace swojej załogi 4,17 proc. przychodu, średnie poniżej 5 proc., zaś najmniejsze dealerstwa – około 6,6 proc. obrotu).

KOSZTY 2021? PREHISTORIA

Jak w takim razie podsumować stronę kosztową dealerskich finansów? W 2021 r. branża poprawiła się w zasadzie na każdym polu, a średni wskaźnik zadłużenia na poziomie 0,4 proc. czy płynność bieżąca powyżej 1,7, to naprawdę bardzo dobre rezultaty. Jest tylko jeden problem. Dane za 2021 r., szczególnie te związane z kosztami finansowania, eksperci określają często jednym słowem: „archeologia”. Mamy tu niestety jawną analogię z częścią przychodową: trzymanie kosztów w ryzach zawdzięczamy w dużej mierze – podobnie jak „górkę” po stronie wpływów – przejściowym zjawiskom, które raczej prędko nie wrócą.

Bo niestety dzisiaj koszty finansowe są bez porównania wyższe niż średnia obowiązująca w minionym roku. Po pierwsze, stopa referencyjna NBP urosła od października 2021 r. z poziomu 0,1 do 6,75 proc., a wykładniczy wzrost tego wskaźnika sprawia, że nawet bez klasycznego stoku dla klienta (ograniczając się do aut demo, zastępczych i służbowych) samochody kosztują dealerstwo niewiele mniej niż w okresie szczytowej „bańki stokowej”.

Druga rzecz to właśnie wspomniany stok. Dostępność nowych aut ulega stopniowej, ale jednak poprawie, a są już przecież sieci, w których liczba samochodów na placu niebezpiecznie rośnie. W połączeniu ze słabnącym popytem po stronie klienta (czy to zjawisko przejściowe, czy nie, czas pokaże, ale przerostu popytu nad podażą na skalę z początku br. raczej już nie uświadczymy), grozi to iście wybuchową mieszanką: rekordowo drogi w zakresie finansowania, a zarazem przerośnięty pod kątem liczby samochodów plac.

Średnim dealerom

rentowność „oczyszczona”

z Tarczy skurczyła się

ponad dwukrotnie.

A małe firmy? Tu robi

się jeszcze smutniej

– spadek z 4,98 do 2,27 proc.

I trzeci element, być może nieważący bardzo dużo w ogólnych przychodach dealera, ale za to rosnący wręcz horrendalnie – koszty mediów, z prądem i gazem na czele. Co będzie się działo jesienią czy zwłaszcza od nowego roku? Nie sposób przewidzieć. W każdym razie w kontekście energii elektrycznej mówi się o podwyżkach od – w wariancie optymistycznym – kilkudziesięciu do – to ta gorsza wersja – kilkuset procent. A biorąc pod uwagę, że dealerzy pracują zwykle na rentowności netto poniżej 2 proc., to taki dodatkowy koszt może zrobić w bilansie bardzo przykrą różnicę. No i otwarte pytanie, co z kosztami płac – w obliczu szalejącej inflacji, połączonej z problemami kadrowymi i wciąż bardzo niskim bezrobociem.

ILUZJA SUKCESU

Podstawowy wniosek z analizy dealerskich finansów 2021? Pod żadnym pozorem nie czytajmy wskaźników z ubiegłorocznych sprawozdań finansowych w oderwaniu od kontekstu. Teoretycznie wyłoni nam się z nich bardzo dobra kondycja budżetowa branży jako całości. Ale teoria nie wytrzymuje tu zderzenia z praktyką. Bo wchodząc w szczegóły i „obudowując” analizowane wyniki bardzo specyficzną sytuacją w segmencie motoryzacyjnym (małe i tanie stoki, przejściowa niedostępność aut) oraz jednorazowymi zdarzeniami w skali makro (covid, Tarcza PFR), dojdziemy do wniosku, że większość parametrów finansowych z 2021 r. jest nie do powtórzenia nawet w 2022 r., nie mówiąc już o kolejnych latach. To, co dobre dla budżetu firmy dealerskiej, niestety już było. A to, co złe, dopiero się zaczęło (wysokie stopy procentowe, rosnące magazyny) albo wręcz dopiero nadciąga (lawinowo drożejące media, stopniowo wyhamowujący popyt na samochody).

Na co zatem zwrócić szczególną uwagę w nadchodzących kwartałach? Jakie „działania obronne” mogą podejmować osoby zarządzające dealerstwami? O tym bardziej szczegółowo w debacie eksperckiej na kolejnych stronach. Tu napiszemy tylko jedno zdanie: nie brać wyników z 2021 r. za dobrą monetę na przyszłość i mieć świadomość, że od 2023 r. (bo w 2022 r. nie powinno być jeszcze źle) na koszty, zwłaszcza finansowe, będzie trzeba przeznaczyć dużą większą część zarobionych pieniędzy. Oby nie tak dużą jak przed 2020 r.